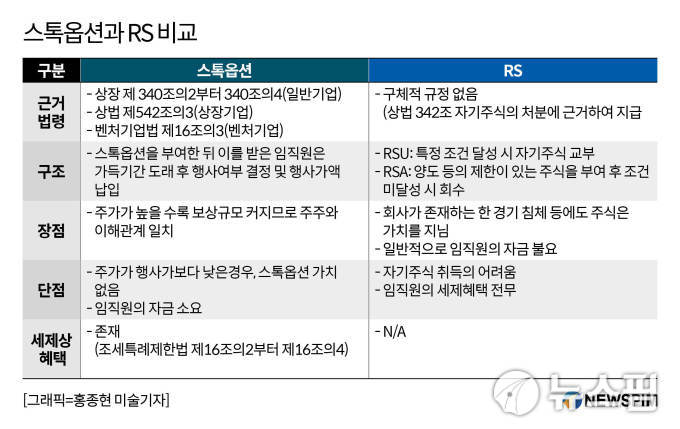

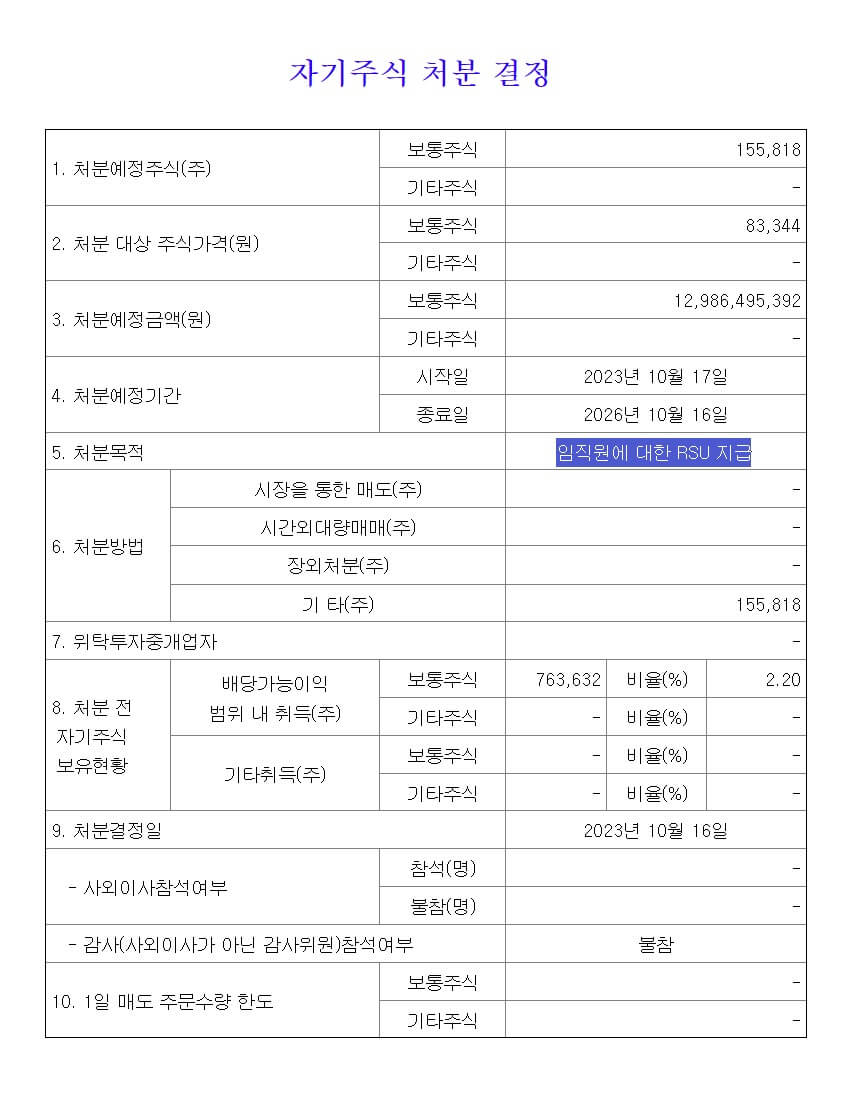

고용주의 사업에서 주식 및 주식 옵션을 보유하는 것은 참가자가 회사의 성공에 참여할 수 있도록 장려하는 이익 급여의 하나인 매우 수익성이 높은 것이 있습니다.종업원 주식 소유 계획은 회사와 참가하는 노동자들 모두에게 세제 혜택을 제공하고 특히 다른 연금 저축 프로그램을 보완하기 위한 계획의 경우 장점이 더 커집니다.세제 장려책에는 공제나 연기 과세 등이 포함됩니다.주식 옵션, 자격 주식 옵션(NSO)는 일부 직원에게만 제공할 수 있고 해당 옵션으로 제공되는 주식의 가격과 시장 가치와의 차이에 대한 세금을 납부해야 합니다.인센티브 주식 옵션(ISO)는 NSO와 달리 특별한 세제 혜택이 있습니다.ISO을 통해서 주식을 인수하면서 옵션 행사 시점에서 최소한 1년 및 옵션 부여 일로부터 2년 동안 주식을 보유하는 한 투자 이익에 대해서 즉시 세금이 부과되지 않습니다 이런 보유 기간을 채우면 주식을 팔때 일반적으로 개인 소득세보다 낮은 세율인 자본 이득 세(capital gainstax)를 주게 됩니다.자사주 매입 프로그램 Employee Stock Purchase Plans(ESPPs)일반적인 ESPP의 특징은 다음과 같습니다:주식은 공정 시장 가격의 최대 15%할인 가격으로 구입할 수 있습니다.급여 공제를 통해서 주식을 구입할 수 있습니다.할인 가격과 시장 가치의 차이는 구입 시점에서는 과세되지 않습니다.전 직원이 ESPP에 참여하는 회사의 주식 5%이상을 보유하고 있는 직원은 참여 대상에서 제외됩니다.연방 세 법의 규정에 의한 연간의 주식 매입 한도는 25,000달러로 제한됩니다.Restricted Stock Units(RSUs)ESPP과 주식 옵션은 행사할 때 회사의 주식 이용 가능 수량에 영향을 미칠 수 있습니다.회사가 이를 방지하는 방법 중 하나는 제한 주식 유닛(RSU)프로그램을 통해서 할 수 있습니다.RSU계획에서는, 종업원에게 부여된 지원금이 회사의 주식 가치로 평가됩니다.다만 그 부여 시점에서 주식이 발행되지 않습니다.종업원이 조건을 충족시킬 때까지(예:보유 기간), 주식 또는 주식에 상당하는 금액이 수여됩니다.통상, 보유 기간은 고정된 시간 기간에 의해서 정해지지만, 성과 목표에 의해서 결정될 수도 있습니다.통상, 종업원은 부여 시점에서 과세되지 않고 부여 조건을 충족할 때 과세됩니다.게다가 그 후에도 직원은 주식이나 주식에 상당하는 금액을 받는 데, 적법한 정부 세금만 내면 됩니다.이 세금은 통상 고용주가 징수하게 됩니다.고용주의 세제 우대 조치사는, 종업원에게 주식 소유 계획을 제공하기로 세제의 이점을 얻을 수 있습니다.고용주의 기여금은 종업원이 소유한 주식의 비율에 응하고, 최대 25%까지 공제할 수 있습니다.또 직원이 소유한 주식에 지급된 배당금도 공제 대상이며 이 배당금이 미국 세무서가 합리적인 것으로 볼 때만 공제됩니다.배당금은 25%범위에 해당하지 않습니다.

Disclaimer세 법 및 규정은 복잡하고 자주 변경됩니다.그러므로 이 블로그에 제공되는 내용은 항상 최신 법률과 세금 규정의 수정을 반영하지 않는 경우가 있습니다.제공된 자료는 예고 없이 변경, 개선, 갱신되는 경우가 있습니다.자세히 보기 Tax laws and regulations are complex and often subject to frequent changes.Therefore, the content available on our website might not always reflect the most recent legal developments or the latest amendments in the tax regulations. Read Full Disclaimer

Disclaimer 세법 및 규정은 복잡하며 자주 변경됩니다. 따라서 이 블로그에 제공되는 내용은 항상 최신 법률이나 세금 규정의 수정을 반영하지 않을 수 있습니다. 제공된 자료는 예고 없이 변경, 개선, 갱신될 수 있습니다. 자세히 보기Tax laws and regulations are complex and often subject to frequent changes. Therefore, the content available on our website might not always reflect the most recent legal developments or the latest amendments in the tax regulations. Read Full Disclaimer